وكالة إعادة التمويل العقاري السعودية مسؤولة عن سيولة إضافية بقيمة 13 مليار دولار في قطاع الإسكان

الرياض: حصلت السوق الثانوية للتمويل العقاري السكني في المملكة العربية السعودية على 50 مليار ريال سعودي (13 مليار دولار) من شركة تعمل على إحداث تحول في هذا القطاع، حسبما أفادت صحيفة عرب نيوز.

تأسست الشركة السعودية لإعادة التمويل العقاري في عام 2017 وهي مملوكة بالكامل لصندوق الاستثمارات العامة، وهي مصممة لتوفير سيولة السوق وحلول إدارة رأس المال والمخاطر لسوق تمويل الإسكان.

ولدعم أهداف رؤية المملكة 2030 المتمثلة في تحقيق ملكية المنازل بنسبة 70%، أنشأت الحكومة نموذجًا فريدًا يضمن إنشاء البنية التحتية اللازمة عبر سلسلة القيمة لسوق تمويل الإسكان الثانوي، وقررت إنشاء وكالة وطنية لتجميع الرهن العقاري وإعادة التمويل. .

تعد استراتيجية الشركة السعودية لإعادة التمويل العقاري المتمثلة في تمويل المنشئين والممولين، بدلاً من المشترين الأفراد، أمرًا أساسيًا لتعزيز دورها في المشهد العقاري في المملكة.

وقد أدى هذا النهج إلى زيادة سيولة سوق التمويل العقاري الثانوي، مما يضمن الوصول إلى الأموال التي يحتاجها المنشئون والممولون.

وبحسب المعلومات التي قدمتها “SRC” لـ “عرب نيوز”: “أسفرت جهود (الشركة) عن تجاوز قيمة المحافظ العقارية المعاد تمويلها والسيولة المقدمة للسوق المالي العقاري 50 مليار ريال سعودي، وهو ما مكّن البنوك والمؤسسات المالية من توفير العقارات ضمن هذا السوق المهم وبتكلفة معقولة للمواطنين لتحقيق المزيد من الاستقرار والنمو.حلول التمويل.

وقالت الوكالة إنه قبل إطلاق شركة إعادة تمويل الإسكان، كان إعادة تمويل الإسكان في المملكة العربية السعودية عادةً عبارة عن معاملات، حيث تقوم البنوك بشراء محافظ مختارة أو استخدام توقيت السوق للمساعدة في تمويل تعرضها لتمويل الإسكان.

وفي عام 2018، بدأت البلاد تشهد تحولًا نموذجيًا من خلال تقديم حلول موحدة لإعادة التمويل بشكل مستقل عن الرغبة الحالية للمقرضين.

وخلال العامين التاليين، أجرت الشركة 30 صفقة إعادة تمويل عقاري، تم من خلالها دعم تسع شركات تمويل سكني بقيمة تجاوزت 5.6 مليار ريال.

ويستهدف البرنامج خلال الفترة من 2021 إلى 2023، مواصلة دعم السوق الثانوية للعقار السكني من خلال 16 مؤسسة تمويل عقاري سكني، و54 صفقة إعادة تمويل عقاري، ويبلغ إجمالي عمليات إعادة التمويل فيها 29 مليار ريال.

وبالتالي، تجاوز حجم إعادة التمويل 35 مليار ريال نتيجة شراء الشركة للمحافظ، بالإضافة إلى تسهيلات ائتمانية قصيرة الأجل بنحو 15 مليار ريال لغرض الممولين العقاريين بحلته الجديدة.

ويهدف هذا التحول إلى توفير الاستقرار وطول العمر والابتكار لسوق تمويل الإسكان، وتوفير الحلول الأساسية لجميع المنشئين لتلبية الطلب المحلي الكبير على تمويل الإسكان دعماً لأهداف رؤية 2030.

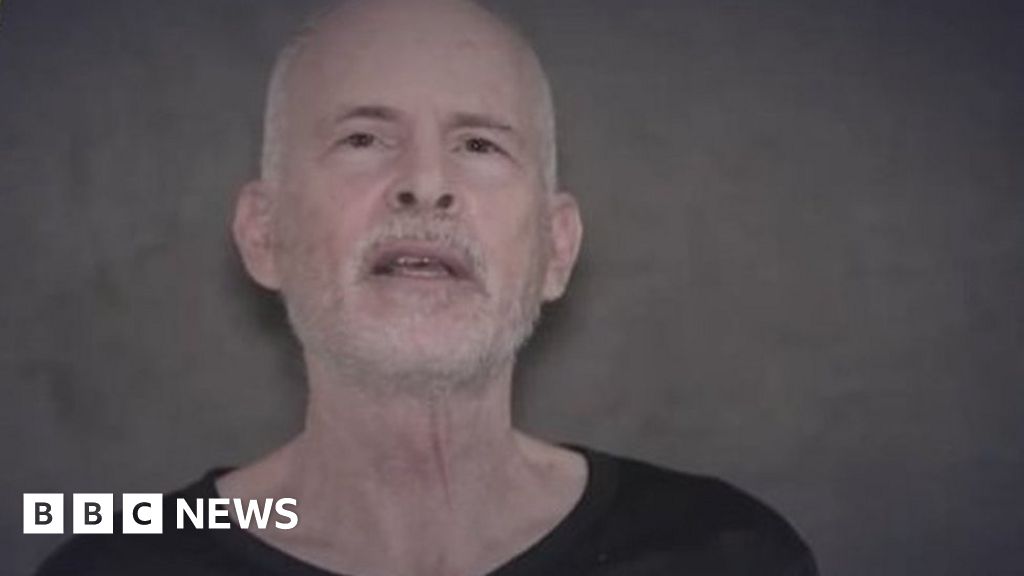

وقال الرئيس التنفيذي للشركة فابريس سوسيني لصحيفة عرب نيوز إنها تهدف إلى الاستفادة من مهاراتها وخبراتها لتضع نفسها كشريك مفضل لممولي العقارات في المملكة.

فابريس سوتشيني، الرئيس التنفيذي للشركة السعودية لإعادة التمويل العقاري (مرفق)

وقال: “نهدف إلى تمكين عدد أكبر من المواطنين من الاستفادة من الحلول المالية بعقارات سكنية مرنة تناسب تطلعاتهم، مما يؤدي إلى زيادة معدلات ملكية المنازل في المملكة بما يتماشى مع أهداف رؤية السعودية 2030”.

ومن ثم، فإن إعادة التمويل في قطاع تمويل الإسكان تعمل الآن على نموذجين.

الأول ينطوي على تخفيف مخاطر التمويل والقيود المفروضة على القدرات من خلال حلول الديون والتحوط ورأس المال والميزانية العمومية.

ويقدم الثاني حلولاً تمويلية لزيادة الكفاءة والحصول على السيولة، مع الاحتفاظ بالمخاطر الكامنة في عقود التمويل.

وللقيام بذلك، سعت الشركة إلى ضخ المزيد من السيولة في السوق من خلال برنامج الصكوك الخاص بها، والذي تقدمه للمستثمرين المؤهلين.

ومن خلال مضاعفة الحجم الإجمالي لبرنامج الصكوك الخاص بها بالريال السعودي من 10 مليار ريال سعودي إلى 20 مليار ريال سعودي، واصلت الشركة الحفاظ على مكانتها كمصدر منتظم.

إن التزام الشركة السعودية لإعادة التمويل العقاري بنمو القطاع المالي في المملكة لا يتزعزع. ومن خلال سلسلة من إصدارات الصكوك، تسعى الشركة السعودية لإعادة التمويل العقاري إلى جذب مجموعة متنوعة من المستثمرين محليًا ودوليًا.

ولا يعد هذا الالتزام بسيولة السوق فحسب، بل يعد أيضًا بسوق تمويل عقاري مستقر وزيادة ملكية المنازل.

يدعم برنامج الصكوك المحلية التابع للشركة السعودية لإعادة التمويل الأهداف الإستراتيجية لبرنامج تطوير القطاع المالي وبرنامج الإسكان في رؤية 2030.

تبنت الشركة السعودية لإعادة التمويل الإسلامي التمويل الإسلامي، وجمعت رأس المال من خلال إصدارات الصكوك المحلية مع مستثمرين سعوديين متوافقين مع الشريعة الإسلامية، وتهدف إلى توسيع هذه الاستراتيجية على المستوى الدولي.

وفي عامي 2018 و2019، أصدرت الشركة صكوكًا بقيمة 750 مليون ريال سعودي عبر شرائح متعددة.

وأعقب ذلك برنامجها للصكوك المحلية في مارس 2021 المدعوم بضمانات حكومية بقيمة 10 مليارات ريال سعودي، حيث طرح 4 مليارات ريال سعودي على شريحتين بأجال استحقاق 7 و10 سنوات.

وفي ديسمبر 2021، وفّرت الشركة الدفعة الثالثة من المشروع بقيمة 2 مليار ريال، وأكملت القيمة الكاملة في أوائل عام 2022 بصرف الشريحة الرابعة بقيمة 4 مليارات ريال.

وفي عام 2022، أعلنت الهيئة مضاعفة خطتها للسندات المحلية المقومة بالريال السعودي، واستكملت إصدار الشريحة الخامسة بإصدار سندات محلية بقيمة 3 مليارات ريال سعودي.

وفي مايو 2023، صرفت الشركة الدفعة السادسة بقيمة 3.5 مليار ريال، تلتها شريحتين بقيمة 3.5 مليار ريال في نوفمبر، وبذلك اكتمل المشروع بقيمة إجمالية قدرها 20 مليار ريال.

وتهدف الشركة إلى زيادة تنويع مصادر تمويلها من خلال إصدار سندات مقومة بالدولار في الأسواق العالمية للمساهمة في جذب الاستثمار الأجنبي.

بالإضافة إلى ذلك، تسعى إلى تأمين المحافظ من خلال إصدار أوراق مالية مدعومة بالرهن العقاري لدعم نمو قطاع التمويل العقاري في المملكة لضمان تدفق الاستثمارات والحصول على السيولة.

نائب الرئيس التنفيذي لشركة SRC مجيد فهد العبد الجبار. (متاح)

وقال مجيد فهد العبد الجبار، نائب الرئيس التنفيذي للشركة السعودية لإعادة التمويل، لصحيفة عرب نيوز: “إن إصدارات الصكوك الحالية للشركة السعودية لإعادة التمويل العقاري تعزز التزامها بالمساهمة في تطوير القطاع المالي في المملكة، وتؤكد اهتمام الشركة بمواصلة التطوير”. سوق التمويل العقاري، وتوفير السيولة ودعم جهود الحكومة السعودية لتحقيق مزيد من النمو في معدلات ملكية المنازل للعائلات.

ومن خلال تسهيل سيولة السوق وتوفير حلول إدارة رأس المال والمخاطر للمنشئين والمقرضين، تلعب الشركة السعودية لإعادة التمويل العقاري دورًا في ضمان توافر مصادر جديدة للتمويل في سوق العقارات السكنية وتدعم وصول المقترضين بسهولة إلى تمويل الإسكان.

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/thenational/TIGWAUTACNQ4L3DV3CX44FMZFU.jpg)